新兴跨境支付系统及安排的发展趋势

内容提要

文章总结全球跨境支付行业的结构特征、业务模式、技术特点的演变。新兴系统与互联安排普遍选择多币种且币种呈明显区域性,多关注零售支付,普遍提供不同创新程度与定制化水平的增值服务、较高的运营时长和注重资金处理时效的RTGS结算模式,服务对象多元化,并基本实现ISO 20022在跨境业务的应用。新兴系统大多要求参与者开立央行结算账户,普遍不对参与者进行分层管理,不参与合规风控的实质管理。技术特征方面,新兴系统倾向于融合使用人工智能、大数据、云计算技术以提高系统安全和数据分析能力,统一技术安全标准,重视SIEM、防火墙、IPS、Anti-APT等工具部署以保障网络安全,应用API提高参与者服务水平与效率。

2015年以来,受区域经济金融一体化、数字科技发展等多重因素影响,全球跨境支付行业的结构特征、业务模式、技术特点正悄然发生变化。

一、新兴跨境支付系统及安排概述

2015年迄今,全球约有10个新建、新规划或更新的跨境支付系统,15个推进中、已落地的跨境支付安排。60%跨境支付系统建设于2020年后且均为区域性系统,地缘分布特征显著,包括海湾支付系统(AFAQ)、阿拉伯国家支付平台(Buna)、巴孔支付系统(Bakong)、TCIB支付计划、泛非支付结算系统(PAPSS)、泛北欧支付平台(P27)。93%跨境支付安排出现于2020年后,区域内安排与跨区域安排各占一半。区域内安排包括亚洲的PayNow-PromptPay、Bakong-Lap Net、UPI-PayNow、日本与东盟的二维码互联、东盟内部的二维码互联与快速支付系统互联,欧洲的TIPS-RIX-INS,阿拉伯的Buna-CliQ等;跨区域安排包括INSTEX、Buna-TIPS、Nexus、IXB、PAPSS-Buna、Buna-NPCL以及俄罗斯与伊朗共建报文传输系统的计划。

(一)新兴跨境支付系统举例

海湾支付系统(AFAQ)全称阿拉伯湾金融快速支付转账系统,是海湾合作委员会成员国(GCC)促进海湾地区经济金融一体化的批发类RTGS系统。AFAQ连接各成员国RTGS系统以实现日终结算,系统于2020年12月启动六种成员国货币的跨境支付服务,目前正在推进美元、欧元等其他货币的服务。

阿拉伯国家支付平台(Buna)由阿拉伯货币基金组织(AMF)创建,旨在鼓励跨境清结算中使用阿拉伯货币,促进区域一体化。Buna是以零售为主、少量批发的混合型RTGS系统。2020年2月,Buna启用技术平台。2020年12月,Buna首笔交易达成。

TCIB(Transactions Cleared on an Immediate Basis)支付计划由南共体(SADC)推动,旨在推动非洲大陆支付区域一体化。作为区域性零售类支付系统,TCIB计划允许区域内跨境小额支付、即时清算单一信贷点对点交易。2021年7月31日,TCIB已完成第一笔交易。

泛非支付结算系统(PAPSS)是由非洲进出口银行(Afreximbank)、非洲联盟(AU)和非洲大陆自由贸易区(AfCFTA)共同建设的零售类跨境支付金融基础设施,旨在节约非洲大陆各国间贸易的货币兑换成本,减少非洲国家间贸易对美元、欧元、英镑等第三方货币的依赖,推进非洲市场一体化。系统于2022年6月正式上线,核心功能是基于预注资安排提供日终净额结算。

亚洲地区诞生了首个由中央银行采用区块链技术开发的国家支付系统——巴孔支付系统(Bakong)。Bakong是柬埔寨国家银行(NBC)为进一步推动“去美元化”、减少纸币流通、改善机构之间的互联互操作问题、促进金融普惠性,利用分布式记账技术(DLT)开发的“新一代支付体系”。系统于2020年10月上线,最初应用于瑞尔与美元的境内零售支付业务,目前已将业务版图拓展至跨境支付业务。

展开全文

欧洲地区的代表案例为由私营实体经营的泛北欧支付平台(P27)。P27 Nordic Payments Platform(P27)源自丹麦、瑞典、芬兰在2017年的联合倡议,由区域内的金融机构及金融基础设施联合建设,旨在建立北欧地区统一的实时、多币种、账户对账户(account-to-account)、境内及跨境支付基础设施,以实现北欧货币和欧元的境内和跨境支付一体化,加速欧洲支付格局的统一。目前,P27已经完成大部分平台开发工作,正在推进测试、清算许可证申请及并购备案批准。

(二)新兴跨境支付安排

根据2021年国际清算银行对分布在83个国家和地区的289个支付系统的调查,26个系统已与其他系统建立双边互联安排,超过半数的双边互联出现在2015年后,相比于早期的传统系统,近期启动的新兴系统更有可能考虑跨境互联。

从地理位置来看,2015年后的互联安排区域性较强,亚洲、阿拉伯的区域内安排最多,欧洲与非洲间的跨区域安排最多。从系统类型来看,绝大多数安排都集中于零售支付系统。从货币安排来看,2015年后的安排更青睐多币种安排。从互联模式来看,除了传统的单一连接点模式、直连模式、轮辐模式、中心平台模式,东盟地区还开展了“跨境二维码”互联模式。

表1 2015年迄今跨境互联安排一览

二、新兴系统的业务新特征及发展趋势

(一)币种安排

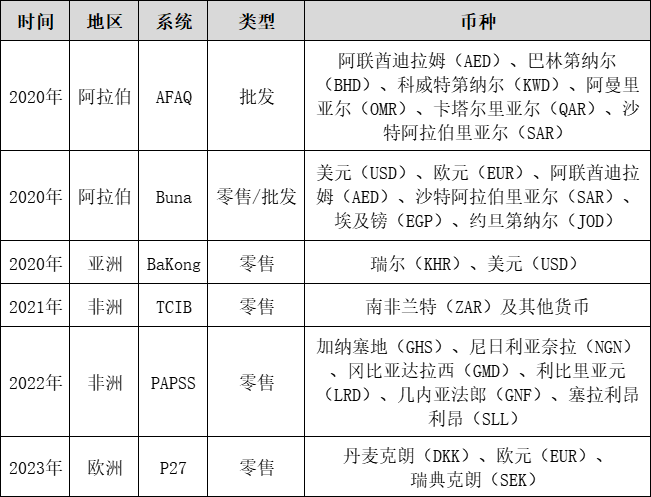

与传统系统以美元、欧元等全球储备货币和/或单币种为主的情况不同,新兴系统出于不同的区域现状与经营考虑,在币种选择上分化为两类:

一是以区域内主权货币为主、暂未纳入全球储备货币,该类型或受限于系统开发阶段,暂未上线全球储备货币(AFAQ、P27),或为维护区域内的货币主权,主动选择不将欧元、美元等纳入考虑(PAPSS)。二是结合使用区域内主权货币与全球储备货币,该类型受限于区域主权货币较低的使用比例、或某些商品(如大宗商品、石油)长期以美元、欧元计价的现状,被动或主动结合使用区域内的主权货币与全球储备货币(Bakong、TCIB、Buna)。

表2 新兴及部分跨境支付系统一览

(二)服务范围

不同时期的跨境支付系统侧重点不同。

传统系统更倾向于处理批发支付,如MEPS+、RENTAS、REPSS、EAPS及SADC-RTGS。2020年后的新兴系统多为零售类,如Bakong、TCIB、PAPSS、P27为零售类,Buna为零售批发混合类,仅AFAQ为批发类。

此外,2020年后的新兴系统由于运营时间较短,已上线的功能与服务普遍不如传统系统丰富,均尚未上线券款对付(DvP)、同步交收(PvP)、流动性工具等功能。不同类型的新兴系统在传统业务与增值服务的侧重点不同,零售类系统普遍提供或计划提供不同创新程度与定制化水平的增值服务,大部分零售类系统提供应需支付(R2P)并重视数据类或合规风控类服务,批发类系统在增值服务方面的尝试不如零售类深入。具体而言:

零售类系统的传统业务包括实时支付、转账汇款、交易清结算等,增值服务则在不同区域存在分化。普遍而言,经济科技水平越发达地区的系统所提供的增值服务越非标化、定制化。与非洲的TCIB和PAPSS、阿拉伯的Buna相比,位处北欧的P27与东盟的Bakong的增值服务更为创新或非标化。但TCIB和PAPSS的服务高度契合非洲现金及手机使用频率较高的现状,本土化程度高。

TCIB基于移动手机实现实时支付,提供R2P、托管服务等增值服务。PAPSS在上述服务外还提供地址代理与制裁筛查。

Buna的转账汇款等传统业务不仅支持当日支付(Same date value payment),也接受上限14天的远期支付(Future value date payments)。此外,Buna已宣布将提供贸易融资解决方案、PvP、DvP、销售终端及自动取款机(POS/ATM)处理、即时支付系统(IPS)等服务。

Bakong提供基于DLT技术的零售支付、汇款、跨币种交易等服务,顺应东盟数字一体化框架对跨境零售支付和支付创新的要求,创新地在系统中嵌入了跨境二维码支付功能。

P27关注数据驱动的增值服务与银行定制化解决方案,目前正通过收购现有清算所、由万事达卡构建基础运营平台的形式,构建核心骨干清算基础设施,提供银行间信贷转账、跨境支付、R2P、实时支付、批量支付等服务。未来计划提供B2B/B2C接入、商业分析、流动性管理、ERP等服务。

批发类更关注转账汇款、交易清结算等传统业务,对增值服务的尝试不如零售类深入。AFAQ支持当日支付的交叉货币与单一货币转账汇款、区域内多边结算和交收,但所提供的国内支付和结算外包服务,本质上是传统业务的延伸。

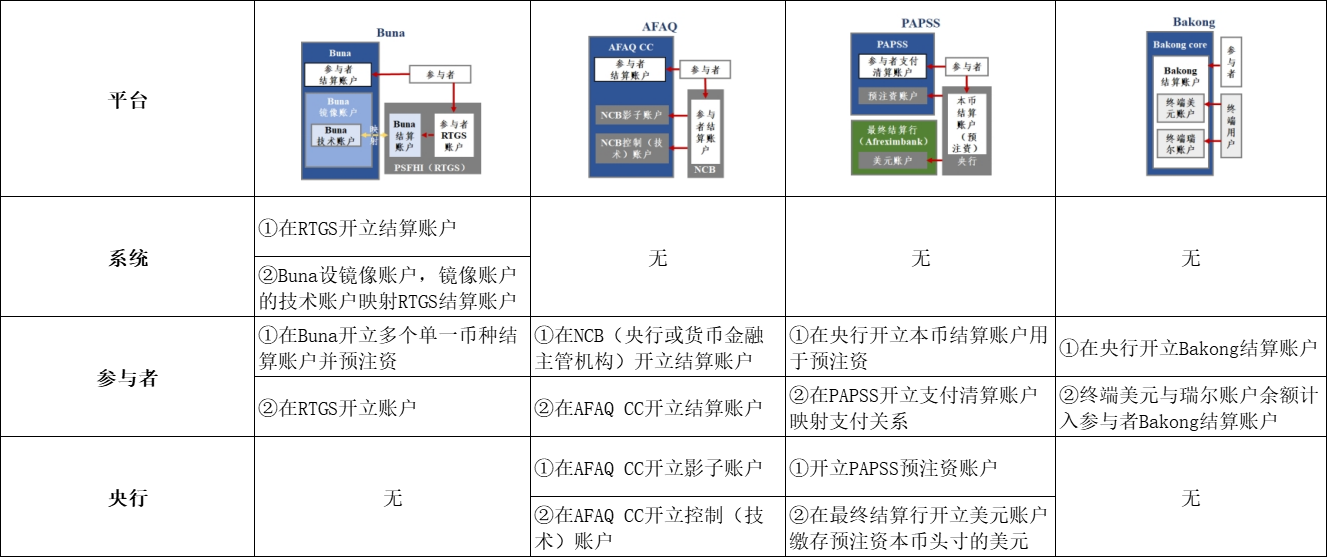

(三)账户体系

央行结算账户为新兴系统的主流选择。AFAQ、Buna、Bakong、PAPSS均要求直接参与者在央行开立结算账户。与AFAQ、Bakong、PAPSS本身不在RTGS系统中持有账户不同,Buna在各RTGS系统中开立账户以实现账户映射。

表3 新兴系统账户体系

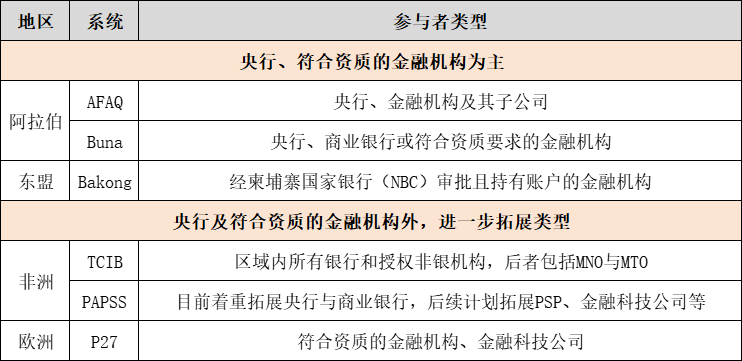

(四)参与者管理

新兴系统的参与者管理主要呈现三大特征。

一是管理普遍不分层。新兴系统普遍只管理直接参与者,仅Buna与PAPSS采取直接参与者、间接参与者分层管理模式。

二是参与者类型呈现区域多样化。阿拉伯(AFAQ、Buna)、东盟地区(Bakong)的参与者类型较传统,为央行与符合资质的金融机构。非洲地区(TCIB、PAPSS)手机移动端支付需求高,一些国家RTGS系统参与者类型涵盖支付服务机构(PSP)、金融科技公司、移动货币平台等,因而该区域的参与者类型拓展至PSP、移动网络运营商(Mobile Network Operator,MNO)、汇款运营商(Money Transfer Operator,MTO)及金融科技公司。欧洲的P27基于商业目的经营因而关注能带来经济效益的金融科技公司。

表4 新兴系统参与者类型

三是准入普遍有区域、账户与合规要求。AFAQ、TCIB要求参与者必须为本区域符合资质的机构。AFAQ、Buna、TCIB、PAPSS都要求参与者接入所在国RTGS系统或在所在国央行开立结算账户,Bakong的参与者无需接入RTGS系统,只需经柬埔寨国家银行(NBC)审批并持有账户即可。所有系统都要求遵守相关的法律、监管、资金、合规、技术和操作等要求。

(五)运行机制

运营时序方面,大部分新兴系统运营时长高于11小时,2020年后的新设系统普遍选择24小时*7天运行。

结算模式方面,以注重资金处理时效的RTGS为主。除TCIB选择DNS外,AFAQ、Buna、PAPSS均选择RTGS。

标准迁移方面,ISO 20022在跨境业务的应用程度与上线时间呈正相关性。2015年迄今更新或新设的系统中,大部分系统由于不存在历史包袱,在系统建设初期即实现跨境业务上ISO 20022的应用。

表5 新兴及部分跨境系统跨境业务标准情况

(六)风险机制

风险管理机制各有不同,但大多选择不参与实质管理。

AFAQ不负责反洗钱、CFT反恐融资及其他合规风控管理职能。TCIB不负责银行参与者、非银参与者的KYC、AML。Bakong通过拜占庭容错(BFT)共识算法等技术手段避免重复支出和对手方风险,但本质上不采取实质操作,不负责交易验证、终端用户账户管理、KYC、AML等。

三、新兴系统的技术新特征及发展趋势

新兴系统在技术层面有着四大发展趋势。

一是重视区块链技术的应用。由于新兴市场和发达市场在区块链技术上处于同一起跑线,更可能成为新体系主导者,降低对旧体系及外币的依赖,增强本币国际地位,因而新兴经济体在利用区块链技术从零构建端到端支付系统和通过CBDC创新跨境支付逻辑方面显得尤为积极。首个由中央银行采用区块链技术开发的国家支付系统Bakong诞生在柬埔寨,以亚洲为代表的新兴市场对CBDC的应用更为积极,在经济金融体系中占主导地位的欧美市场则相对保守谨慎。

二是大多结合使用人工智能、大数据、云计算技术以提高系统安全和数据分析能力。越南国家银行(SBV)于2020年为IBPS系统(RTGS系统)建立了由云计算、人工智能支撑的大数据分析平台以改善网络安全和IT系统的开发和运营。马来西亚国家银行(BNM)于2021年建立了服务于RENTAS系统(RTGS系统)的大数据分析平台以实现多情景下的数据分析。2022年,PAPSS系统采用了行为分析和机器学习技术以支持网络安全以及反洗钱、反欺诈筛查。

三是高度关注SIEM(安全信息和事件管理),多选择部署或升级防火墙、IPS(入侵防御系统)、Anti-APT(高级持续性威胁防御)等工具,明确技术安全标准。马来西亚国家银行(BNM)在RENTAS系统上更新了SIEM、anti-APT、PAM的安排,将SOC的运营时间延长至24小时*7天。韩国银行(BOK)在BOK-Wire+系统上更新了SIEM的安排,并部署anti-APT工具。新加坡金融监管局(MAS)及柬埔寨国家银行(NBC)根据要求,分别在MEPS+系统与Bakong系统上部署技术工具以维护网络安全。

四是普遍利用API优化参与者信息沟通及快速集成效率,从而提高参与者服务水平与效率。如泰国BAHTNET上线API功能(2020年)以便利参与者跟踪交易状态和沟通终端客户,AFAQ、BUNA、PAPSS、Bakong则通过应用API便利参与者的接入与功能的快速集成。

作者:陈逸舒,跨境银行间支付清算有限责任公司战略部

评论