河北银行净利润下滑超30% 被质疑涉嫌跨区域展业

净利润同比下滑超三成,河北银行信用减值损失大涨58%,与此同时,逆势扩张的消费贷却被指利率过高,存合规风险。

日前,河北银行发布的2024年第三季度业绩报告显示,今年三季度,河北银行实现营收102.99亿元,较去年同期增幅为20.12%。而净利润仅有14.93亿元,较去年同期下降30.56%。

在息差下行和金融环境不确定性增加的背景下,河北银行在依靠投资收益拉动营收增长的同时,大幅计提信用减值损失。前三季度,河北银行信用减值损失达63亿元,较去年同期增长了58.21%。

近年来,河北银行积极布局零售转型取得积极成效,个贷业务规模超过公司贷款,尤其是消费贷业务,占到了个人贷的45%。不过消费贷逆势扩张的背后,利率过高的问题屡屡被消费者投诉,合规性也遭到用户的质疑。此外,河北银行通过异地保险渠道放贷,涉嫌跨区域展业。

针对经营业绩、资本充足、消费贷利率以及合规经营相关问题,发现网向河北银行发送采访调研函,截至发稿前,河北银行未就有关问题给予合理解释。

前三季度净利润下滑超30% 信用减值损失大涨近60%

作为河北省内资产规模最大的银行,河北银行近期发布的三季报显示,截至2024年9月末,河北银行资产规模达到5799亿元,实现营收102.99亿元,较去年同期增长20.12%。实现净利润规模14.93亿元,较去年同期下降30.56%。

展开全文

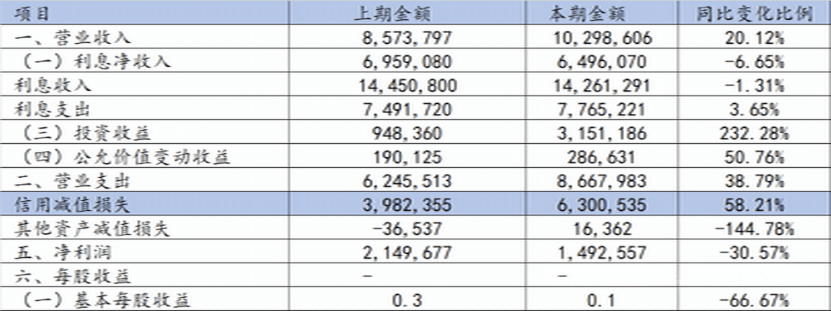

(部分财务数据截图:河北银行2024年三季度报告)

梳理利润表发现,前三季度河北银行利息净收入仅为64.96亿元,占营收总额的63.07%,而投资收益高达31.51亿元,较去年同期增长232.38%,占营收比重也由11.06%增长至30.60%,营收主要靠投资收益浮盈驱动。

在息差下行和金融环境不确定性增加的背景下,河北银行在依靠投资收益拉动营收增长的同时,大幅计提信用减值损失。前三季度,河北银行信用减值损失达63.00亿元,较去年同期增长了58.21%。信用减值损失主要来自于各银行的发放贷款及垫款减值损失、金融投资减值损失等方面。此次大幅计提资产减值损失或为河北银行对于未来可能发生的风险更加警惕,希望通过提前的计提来应对可能出现的风险。因此在营收超百亿元的情况下,净利却录得大幅下降。

据财务数据显示,河北银行整体业绩稳步增长。2021-2023年,河北银行资产总额4416.03亿元、4892.12亿元、5317.36亿元,营业收入98.08亿元、104.29亿元、112.19亿元,净利润22.76亿元、26.6亿元、27.39亿元。因此,今年前三季度净利润规模下滑超30%,也考验河北银行能否在4季度实现逆转,保持净利润连续增长的趋势。

除了收入结构变化外,河北银行资本充足率为14.09%;一级资本充足率和核心一级资本充足率分别为13.07%、9.23%,均较年初有所下滑。

消费贷业务逆势扩张 利率过高被指合规存风险

河北银行经营业绩持续转变的背后,是该行2021年以来积极布局零售业务,加快转型发展取得积极成效。通过与互联网平台、消费金融公司、保险机构合作,积极扩张互联网贷款业务,这也使得其个人消费贷款规模快速起量,消费贷业务占比超过住房按揭贷款,成为河北银行个贷业务中占比最高的业务。

根据公开披露的业绩数据,河北银行消费贷款规模实现连续三年增长。2021-2023年,河北银行个人消费类贷款余额分别为603.69亿元、673.15亿元、733.44亿元,同期增速分别为42.82%、11.51%、8.96%。一路规模扩张后,河北银行个人消费贷款规模在个贷中占比约45%。河北银行消费贷款业务增长背后,既离不开零售转型、发力个贷的战略驱动,也有赖于互联网助贷业务的支撑。

据悉,针对线上渠道,河北银行开发部署了全流程管理及自主风控的新网贷系统,建立了专门团队,持续推进与互联网渠道平台对接,接入微粒贷、京东金条、借呗、平安信保贷、网商贷等互联网渠道,加大个人贷款投放,进一步推动个人贷款业务规模的增长。

助贷业务主要包括两部分,联合贷款和100%助贷。数据显示,截至2023年末,河北银行共同出资发放的贷款余额173.58亿元。联合贷之外,河北银行的互联网贷款则主要为自己完全放款。实际上,网贷业务已经成为河北银行消费贷业务的主要来源。

不过在河北银行助贷扩张的进程中,合规性也遭到用户质疑。有用户反馈,其通过维信卡卡贷向河北银行贷款,产生高额利息,借了49000元三个月利息要2900多元,综合年利率要36%,已经不属于正常银行贷款利率。

此外,河北银行在其贷款业务中还包括了保费等附加费用。有用户在办理冀速贷时发现,每月的还款中竟然包含963.2元的保费,而贷款利息只有521.05元。这种资金使用模式使得综合费用远高于普通贷款,进一步提高了借款人的融资成本。

不仅如此,河北银行因暴力催收问题屡被投诉的问题,也一直被外界关注。在黑猫投诉上输入“河北银行”,被投诉信息多达1456条,主要涉及暴力催收以及担保手续费违规被投诉。

不只是助贷业务被投诉,从官方公布的消费投诉情况来看,近年来,河北银行的贷款业务投诉量位居河北地区前列。国家金融监督管理总局河北监管局披露的2023年上半年银行业消费投诉情况显示,2023年上半年,河北银行、廊坊银行、承德银行的贷款业务投诉量位列城市商业银行前三位。其中,河北银行177件,占河北银行消费投诉总量的66.54%。这反映出在助贷快车道上,合规性问题是亟须解决的痛点。

在积极发展的同时,河北银行的多角度金融产品的设计也引发了一些投诉与质疑。监管机构的加强监管和指导,促使银行在助贷业务中更加注重合规与透明性。而河北银行自身的监管意识如何提升,将直接影响到其业务的可持续发展。

可以看到,近年来,河北银行的零售转型已经取得明显成效,但是,高利率以及合规性也面临监管挑战。因此,河北银行在未来的发展中,唯有在合规与创新之间取得平衡,才能实现其零售银行战略的可持续发展。

(记者 罗雪峰 财经研究员 周子章)

评论